利用信用大数据进行借贷

在金融科技领域的快速发展下,信用大数据已成为借贷决策中的重要因素之一。通过分析个人的信用历史、财务状况和行为数据,金融机构可以更准确地评估借款人的信用风险,从而提供更加个性化和灵活的借贷产品。下面我们来看一下信用大数据在借贷过程中的作用以及应用。

信用大数据的作用

1.

信用评估:

传统的信用评估主要依赖于信用报告和信用评分。但是,信用大数据的出现使得金融机构可以综合考虑更多的数据源,包括但不限于支付记录、社交网络活动、消费行为等,从而更全面地评估借款人的信用状况。2.

风险管理:

信用大数据可以帮助金融机构更好地识别和管理潜在的风险。通过实时监控借款人的行为和财务状况,金融机构可以及时发现风险信号并采取相应措施,降低不良贷款的风险。

3.

产品创新:

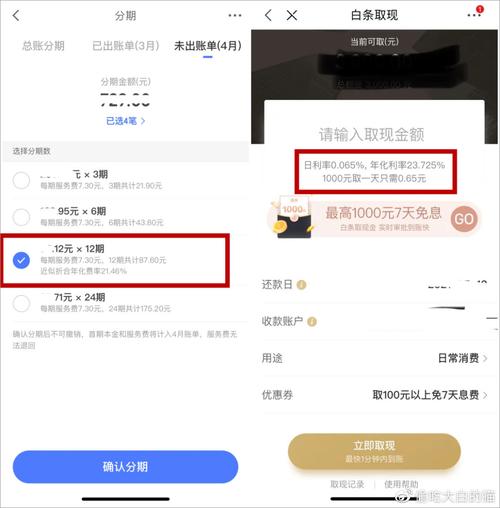

基于信用大数据的分析,金融机构可以开发出更具个性化的借贷产品,满足不同借款人群体的需求。例如,针对信用记录较差但有稳定收入的人群,可以推出高息贷款产品;针对年轻人群体,可以推出基于社交网络数据的信用评估模型。 信用大数据借贷的流程

1.

数据收集:

金融机构通过各种渠道收集借款人的个人信息和财务数据,包括但不限于信用报告、银行流水、社交网络数据等。2.

数据分析:

通过数据挖掘和机器学习技术,金融机构对借款人的数据进行分析和建模,评估其信用风险和偿还能力。3.

决策与批准:

基于数据分析的结果,金融机构做出借款决策,并确定借款金额、利率和期限等条件。4.

放款与监控:

在借款人同意借款条件后,金融机构将资金放款给借款人,并在贷款期间持续监控借款人的还款情况和信用状况。 应用建议

1.

维护良好的信用记录:

借款人应该尽量保持良好的信用记录,及时还清债务并避免逾期,这样可以提高信用评分,获得更有利的借款条件。2.

保护个人信息安全:

借款人应该注意保护个人信息的安全,避免将敏感信息泄露给不可信的第三方,以免个人信息被滥用或泄露。3.

了解借款条件:

在申请借款之前,借款人应该仔细阅读借款协议,了解借款条件和费用,确保自己能够承担相关的借款成本。4.

谨慎选择借款平台:

借款人在选择借款平台时应该谨慎选择正规合法的金融机构或平台,避免落入非法借贷陷阱。信用大数据在借贷过程中发挥着越来越重要的作用,可以帮助金融机构更好地评估信用风险、创新借贷产品,并提高借款人的借款体验。借款人在借款过程中应该保持谨慎,并注意维护个人信用记录和信息安全。

标签: 信用大数据不好怎么办 信用大数据征信 信用大数据花了怎么修复 信用大数据可以清除吗

版权声明:除非特别标注,否则均为本站原创文章,转载时请以链接形式注明文章出处。

评论列表

面对信用大数据挑战,勇闯未解难题,同时保持乐观态度化解困难